こんにちはhokkyokunです。

東急カードって知っていますか?

私は「三井住友カードゴールドが積立投資の最適解である」と考えていますし、

多くの人にとっては変らずその通りです

ただ万人受けするわけではないので

「こんな人は東急カードおすすめするよ」っていうのを

わかりやすく解説したいと思います。

東急カードはこちらから作成できます。

積立投資 還元率2%越えの衝撃

人によるのですが、条件によっては

還元率2%を簡単に超えることができます。

最大3%まで到達可能です。

そんなに大したことないでしょww

三井住友カードの最上位は5%いくよ!

たしかにそのとおりですが、

東急カードがすごいのはコスパです。

三井住友カードの最上位、プラチナリファードは

年会費3万3000円です。

100万円毎に10000ポイント付与されますが、

400万円使ってやっと年会費が回収できる額です。

コスパは悪い!

東急カードはその人の条件によって還元ポイントが変わります。

東急カードのポイント計算はめちゃくちゃ複雑なので

一言では言い辛いのですが、

一例を出すと、

- 年会費6600円のゴールドカード(+0.75%)

- 年間利用料200万円(+0.25%)

- クレカ積立を毎月5万円(+0.25%)

- SBI証券の保有資産500万円以上(+0.25%)

- 年齢29歳以下(+0.5%)

この条件でクレカ積立還元率 2.25%!!

(内ベースポイント0.25%)

年会費がもったいない!

年齢も35歳だよ!ってかたでも

PASMOで普段から電車に乗っていれば

還元率は1.5%以上も狙えます(年会費1100円はかかりますが…)。

ほぼ余計な出費無しで業界最強と言われていたマネックスカードの1.1%越え…

ただし、条件の制約があったり、

ポイントの使い道が限定的だったり、

若干人を選ぶカードであることは注意が必要です。

東急カード概要

カードは二種類

カードは二種類を押さえておけばOKです

通常のカード(年会費1100円)とゴールドカード(年会費6600円)

のいずれかです。

| 通常カード | ゴールドカード | |

|---|---|---|

| 名称 | TOKYU CARD ClubQ JMB | TOKYU CARD ClubQ JMB ゴールド |

| 年会費 | 1100円 (初年度無料) | 6600円 |

| 海外旅行保険 | 最高1000万円 | 最高1億円 |

| 国内旅行傷害保険 | 最高1000万円 | 最高3000万円 |

| ショッピングプロテクト | なし | あり |

| 空港ラウンジ | 不可 | 利用可 |

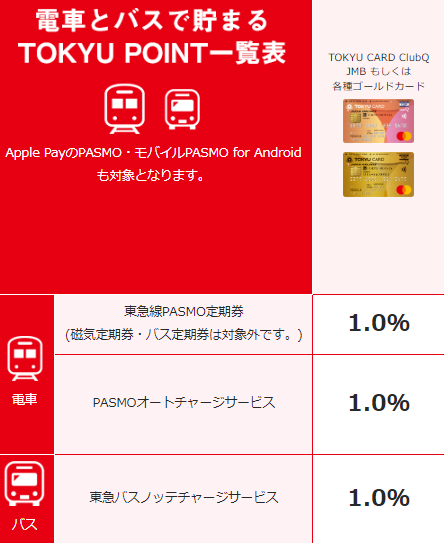

PASMOの利用で最大2%

PASMO定期券もしくはオートチャージ設定をしておくと

ポイント還元1%となります(通常もゴールドも同額)

さらに、「TOKYU ROYAL CLUB」会員になると

ポイント還元が2%となります。

TOKYU ROYAL CLUBとは

東急グループのサービスを3つ以上利用すると入会できる会員で

上記のPASMO還元率アップや

後述するクレカ積立のポイントアップなど

様々な恩恵があります。

ポイントは通常1%、沿線加盟店は2~3倍

通常の買い物では1%ポイントが還元されるので

及第点

一方、渋谷エリアや東急エリアが生活圏の方は

2~3%ポイント還元されるので

恩恵は大きいです。

【複雑】クレカ還元率のポイント計算

当サイトのメインコンテンツである

積立投資にフォーカスを入れます。

めちゃくちゃ複雑です。

当サイトで、かなり詳しく解説し、

おススメの還元率アップ条件も紹介しますので

参考にしてみてください

ベースは0.25%

クレカ積立ベースポイントは0.25%です。

全く何の条件にも合わない場合

クレカ積立は0.25%の還元率となるので全くお勧めできません。

カードの種類で+0.75%

カードの種類によってポイント付与率が変わります。

- 通常カード(TOKYU CARD ClubQ JMB)はポイント加算なし

- ゴールドカード(TOKYU CARD ClubQ JMB ゴールド)は+0.75%

めっちゃポイント上がりますが、

これってゴールドにした方がいいんでしょうか?

計算してみましょう。

仮に5万円を毎月積立投資する場合

年間60万円を投資することになります。

年間の獲得ポイントは

60万円 × 0.75%=4500ポイント

通常カードは年会費1100円

ゴールドカードは6600円

差額は5500円

ゴールドにすると

5500円年会費が上がって積立ポイントが4500ポイントアップ

なので、これだけだと微妙ですね。。

実質年会費差額1000円でランクアップできると考えれば

コスパは悪くないです。

- 積立投資の利用だけでは年会費は回収できない

- 旅行保険のアップグレードと空港ラウンジを

差額1000円でつけられる - コスパは悪くない

TOKYU ROYAL CLUBの会員ランクによって+0.25~1.5%

ここはライフスタイルでめちゃくちゃ変わってきます。

上記でも書きましたが

東急グループは「TOKYU ROYAL CLUB」という

会員サービスを展開しています。

東急グループが展開しているサービスを普段どれくらい利用しているか、

その利用サービス料によってポイントが変わってきます。

| 利用数 | ポイント還元率 |

|---|---|

| 3つ(シルバーステージ) | +0.25% |

| 5つ(ゴールドステージ) | +0.25% |

| 7つ(クリスタルステージ) | +0.5% |

| 9つ以上(プラティナステージ) ※ゴールドカード必須 | +1.5% |

4つ~8つはコスパが悪いです。

特に4つ~6つまでは3つと同額という鬼畜ぶり(笑)

そしてめんどくさいことに

ここのカウント方法がめちゃくちゃ複雑なんです(笑)

HPを隅々まで確認し、勉強しましたが、

ご自身でもご確認ください。

こちらから。

ただ、シルバーステージであれば

なんだかんだ、なれる人は多いと思います。

該当するサービス一覧はこちらです。

全てではないですが、主だったものを載せています。

※各項目の内容いずれか一つ達成すると1カウント

(項目内で複数達成しても1カウント(鬼畜))

(東急グループの利用額は額に応じて1~3カウント)

| 名称 | 内容 |

|---|---|

| 電車 | PASMOオートチャージ設定、もしくは定期券購入 (狙い目) |

| 資産形成 | ・一年以上の保険契約 ・クレカ積立で毎月1万円以上を積立(狙い目) ・投資信託500万以上の保有(狙い目) |

| 東急パワーサプライ | 電気を契約している |

| 東急パワーサプライ | ガスを契約している |

| テレビ・インターネット | イッツコム/ケーブルテレビ品川 ケーブルテレビの契約・もしくは導入されている物件に住んでいる |

| 東急セキュリティ | セキュリティの契約を組んでいる もしくは導入されている物件に住んでいる |

| 東急ベル | 家事代行サービスの契約を結んでいる |

| スポーツジム | 東急スポーツシステム/東急スポーツオアシス/ラクティブ 会員契約している(狙い目) |

| 学童保育 | キッズベースキャンプ/KBCほいくえん レギュラー会員 |

| デイサービス | オハナ 契約している |

| 住宅 | 東急グループの物件に住んでいる (狙い目) |

| 住宅 | 1000万円以上のリフォーム |

| リゾート | 会員権取得・物件購入 |

| ゴルフ | 会員権取得 |

| 株式 | 東急グループの株式保有 |

| 東急グループの 年間利用額 | ・50万以上で1カウント(狙い目) ・100万以上で2カウント ・200万以上で3カウント |

狙いどころのサービスを赤字でつけておきました。

我々のような投資家目線で見ると

クレカ積立1万円以上や保有資産500万円以上は積極的に狙いたいです。

PASMOのオートチャージは電車やバスをよく乗る人は狙い目です。

ご自身の賃貸住宅が東急グループであれば

それも大いに利用するべきでしょう。

スポーツジムもしかりです。

東急グループ(百貨店等)の年間利用額でもカウントされます。

人によって難易度は変ってくると思いますが、

一つ朗報としてはPASMOオートチャージが利用額に含まれるので

電車バスを多く利用するなら1カウントは稼げる人もそれなりにいると思います。

- その人のライフスタイルで難易度は大きく変わる。

- PASMO利用者は難易度がかなり下がる

- シルバー会員(3カウント)であればなんとかなるかも

(例)PASMOオートチャージ、クレカ積立1万以上、東急系ジム

年間利用料200万円以上で+0.25%

年間200万円以上の利用で0.25%アップです。

月平均で約16万7千円

結構きついラインかもしれません。

ただし、三井住友カードゴールドと違い、

クレカ積立額も年間利用料に含まれるため

月5万円、年間60万積立したとすると

200万 – 60万円 = 140万円

PASMO定期券、税金やNHK料金も対象なので

全部ひっくるめるといけるかもしれません!!

ふるさと納税を使うのも手です。

東急グループはふるさと納税サイトも運営しているので

東急ポイントを貯めたり、使ったり、東急経済圏で完結可能です。

ふるさと納税でのクレカ決済も対象に入るので

大いに利用しましょう。

- 簡単ではないが達成が不可能でもない

- クレカ積立、PASMO定期券、税金、NHK受信料は

対象「内」

クレカ積立額毎月5万円で+0.25%

投資家目線的にはここはしっかり5万円行きたいところです

2023年は旧NISAのため、月額3万3333円までしか

NISA枠使えませんが、

2024年以降は年間360万円

月30万円までNISA枠が使えるので

5万円をフルでNISAに使うことは可能です。

SBI証券投資信託保有500万円以上で+0.25%

500万円は決して安くはありません

私も500万に行くまで何年もかかりました。

が、積立投資をするならいずれはクリアしたい金額です。

もうクリアしているあなた、ラッキーです。

+0.25%いただきましょう。

SBI証券の「投資信託」であることにご注意!!

年齢によって+0.25~0.5%

年齢によってポイント付与率が変わります。

| 年齢 | ポイント還元率 |

|---|---|

| 29歳以下 | 0.5% |

| 30~39歳 | 0.25% |

| 40歳以降 | 加算無し |

もし20代であれば0.5%はアップします。

大きいですね。

これとクレカ積立額5万円を達成するだけで

ベース(0.25%) + 積立5万(0.25%) + 20代(0.5%) = 1%

これだけで他社と同等の還元率です。

あとはご自身で達成できそうな条件だけクリアすれば

楽々他社以上の還元率をゲットできます。

一方、我々は1年2年だけ投資するわけではありません

10年20年後にはこの条件は得られないことも留意しておきましょう。

【出口戦略】ポイントの使い方

正直にいって、

東急カードのポイントの使い道は難しいです。

一番のネックは再投資ができないこと。

これにより、強制的に何かを消費する使い道しかないわけですが、

東急グループのカードのため消費先が限定されています。

逆を言えば東急グループを普段から使っているなら

消費先で困ることはないし、

比較的幅広い間口も用意されていますので

計画的に使えば大丈夫です。

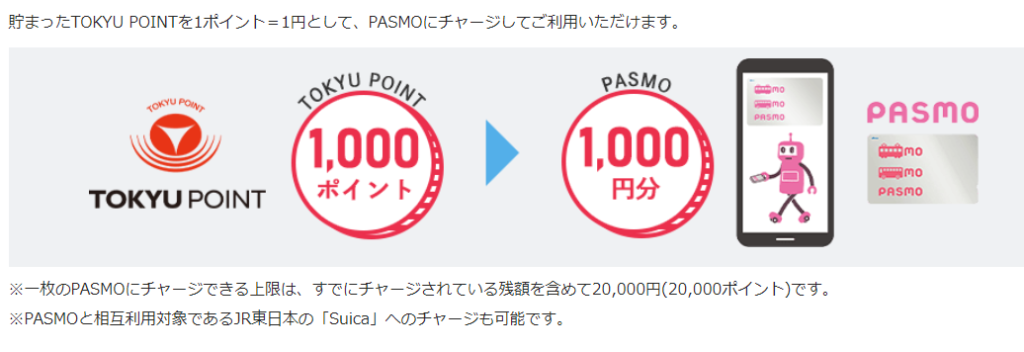

PASMO(Suica)へのチャージ

おそらく最も間口の広い出口戦略でしょう。

困ったらPASMOに変えて、駅周辺で使うのが良いかも

Suicaへのチャージも可能らしいです。

東急グループの実店舗で使う

東急加盟店でお気に入りのお店があるなら

そこを検討するのが良いかも

たくさんあるので書ききれませんが、

こちらから検索できます。

東急ハンズでも使えるみたいです。

TOKYU ROYAL CLUBなら1ポイント=2円なので、

効率だけ考えるなら最高かも

マイルへの交換

マイル交換レートです。

| 種類 | 交換レート(TOKYUポイント⇒マイル) |

|---|---|

| JAL | 2000ポイント ⇒ 1000マイル |

| ANA(マスターカード) | 1000ポイント ⇒ 750マイル |

| ANA(それ以外) | 1000ポイント ⇒ 500マイル |

あまり、マイル系の知識がないので

調べてみました。

楽天ポイントの場合JALマイルへの交換レートは

10000ポイント⇒5000マイルで

東急カードは同等でした。

ANAは2ポイント⇒1マイルでした。

マスターカードは少し還元率が良いみたいなので

マイルを貯めるカードとしては平均よりもためやすいようです。

東急カードがおすすめなのはこんなひと

さて、東急カードの破格のポイント還元と鬼畜なランクアップ条件を見てきましたが、

最後に東急カードをお勧めできる人をまとめてみようと思います。

下記の項目に多く当てはまるなら

一度検討してみてください。

- 年齢が20代もしくは30代

- PASMOを定期的に使う生活環境にいる

SuicaユーザーはPASMOに乗り換えても支障がない - オートチャージを使っている

もしくは使っても差し支えない - 月5万円の積立投資が可能

- 月16万7千円以上のクレカ支出が可能

ただし積立投資5万円や税金等も含む - SBI証券で500万以上の投資信託保有

もしくは近い将来達成可能 - 東急グループサービス・店舗を普段から使うライフスタイル

モデル1 投資始めたばかりのZ世代

- 年齢は20代

- 海外に行って見識を広げたいが、

お金がないので安くすませている - 月5万の投資はなんとかがんばる

- 月のクレカ支出は10万そこそこ

- 資産は100万未満

20代で、投資も大事だが、

海外に行って見識も広げないと、と思っている意識高い系とします。

この場合

ベースポイント(0.25%)

20代(+0.5%)

海外旅行に良くのでゴールドカード(+0.75%)

クレカ積立5万(+0.25%)

クレカ積立還元率は1.75%

20代は資産もまだ形成されていないし、

支出も少ないですが、

年齢によるポイントアップが効いています。

ゴールドカードは一見もったいないようにも感じますが

クレカ還元率アップのおかげで差額1000円でゴールドカードを持てると考えると

コスパは悪くない、むしろいい方です。

モデル2 子育て中のビジネスパーソン

- 30代

- 電車通勤

- 海外出張にはたまに行くので

空港ラウンジは安く使いたい - 月5万の投資は可能

- 資産は500万円は最近達成

- 年200万の支出はきびしい

- 東急系賃貸物件

私と同じ子育て中のお父さんを想定しました。

なかなかクレカで年200万円達成はつらいですね(笑)

ベースポイント(0.25%)

30代(+0.25%)

ゴールドカード(+0.75%)

クレカ積立5万(+0.25%)

TOKYU ROYAL CLUBのシルバー会員(+0.25%)

資産500万円(+0.25%)

合計2%です。

東急系賃貸物件というのはちょっとご都合主義的(笑)ではありますが、

他にもジムとか何らかの東急系サービスを利用している人も多いと思いますので

入れてみました。

モデル3 ベテラン投資家

- 40代

- 車通勤(家族一人一台で所有)

- 海外に行く機会はないので

ゴールドカード不要論者 - 年間200万円支出は厳しいが

自動車税とふるさと納税を含めれば可能 - もちろん月5万の積立投資

- 資産500万円達成

- 最近東急系ジムに通い始めた

ベースポイント(0.25%)

40代(+0%)

通常カード(+0%)

クレカ積立5万(+0.25%)

年200万円支出(+0.25%)

資産500万円(+0.25%)

TOKYU ROYAL CLUBのシルバー会員(+0.25%)

クレカ還元率は1.25%です。

年齢のポイントアップがないのと

通常カードなのはポイント的にはかなり痛いですね

それでも業界最強の還元率のマネックスカードを超えるのはさすがです

東急カードは人を選ぶカード

再投資できないのは痛い

繰り返しになりますが、

私が思う東急カードの最大のデメリットです。

東急カードは確かに良いのですが、

個人投資家目線で見ると再投資に使えないのはマイナスポイントと言わざるを得ません。

また、東急百貨店など東急グループが近くにない場合も

ポイントの使い先が限定されてしまいます。

東急グループの経済圏にいるなら使わない手はない

使う人を選ぶからこそ

他社を圧倒する高還元を維持できると思われますので

もし普段からよく使うサービスに東急ポイントが使えるなら

このカードを使わない手はありません

まさに人を選ぶがぴったりはまれば最高の積立投資クレカとなります。

東急カードはこちらから申し込みできます。

ちなみに東急カード以外についても詳しく解説していますので

こちらも参考にしてみてください

最後までお読みくださりありがとうございました。