こんにちは、hokkyokunです。

S&P500指数に10年間積立したら本当に利益は出るのか、出るとすればどれくらいの利益率なのかをプログラミングでシミュレーションしてみました。

1938年から現在まであるデータをフルに使って、過去10年間の積立シミュレーションを全て試してみました。

株式市場はこれまで何度も暴落を経験してきましたが、その最中で投資していたらいったいどうなっていたのかを全てシミュレーションしています。

おそらく、今後、何度も暴落は起きるでしょうから、過去のデータを知っておくことで、「覚悟」をつけておきましょう。

ルール

プログラムの作成

プログラムはPythonを使ってシミュレーションしてみました。

Pythonはプロも使用していながら、初心者でも簡単なコード文法で使える人気のプログラミング言語です。

様々な用途に使用することができます。

- データ解析・機械学習: NumPy、Pandas、Scikit-learn、TensorFlowなどのライブラリを使用

- Web開発: Django、Flaskといったフレームワークを活用

- 自動化(スクリプト): ファイル操作やタスクの自動化

- ゲーム開発: Pygameを使った簡易ゲーム作成

- ネットワークプログラミング: ソケット通信やWeb APIとの連携

- IoT: Raspberry Piなどのデバイス制御

データ分析プロジェクト、Webアプリケーションの構築、AIや機械学習モデルの開発、自動化ツールの作成GUI(デスクトップアプリ)の開発などが可能となります。

今回のように、データを分析し、シミュレーションツールを作ることも可能です。

シミュレーションルール

シミュレーションのルールとしては以下となります。

- 10年間毎月一定額を購入し、その利益率を評価する

- 毎月月初に5000ドル分を投資資金として用意する

- 月初の終値価格で5000ドル分+前回余剰金で変えるだけ買う

- 買った後の余りは余剰金として来月にプールする

- 評価は月末時点の株価×取得株数+余剰金で金額を計算する

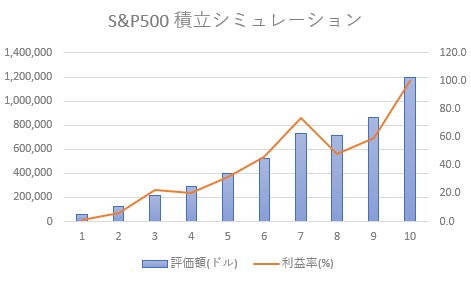

最新のシミュレーション(2014/12/1~2024/11/27)

先ず、手始めに最新の日付(記事執筆時:2024/12/1)での10年間積立シミュレーションを行いました。

上記で説明した通り、毎月月初に5000ドル分を購入し、10年間運用した利益率を評価しています。

| 運用期間(年) | 取得株数 | 評価額(ドル) | 利益率(%) |

|---|---|---|---|

| 1 | 29 | 60,862 | 1.4 |

| 2 | 58 | 127,698 | 6.4 |

| 3 | 83 | 219,944 | 22.2 |

| 4 | 104 | 289,540 | 20.6 |

| 5 | 126 | 395,769 | 31.9 |

| 6 | 145 | 525,844 | 46.1 |

| 7 | 159 | 729,229 | 73.6 |

| 8 | 174 | 710,618 | 48 |

| 9 | 188 | 860,399 | 59.3 |

| 10 | 199 | 1,198,296 | 99.7 |

グラフは(Pythonで作るのが面倒だったのでエクセルで作りました)以下のようになります。

グラフを見てもらえるとわかるように、7~8年目にかけて、S&P500指数の伸びが鈍化してしまい、停滞をしていましたが、その後、9~10年目にかけて爆発的に伸びました。

最終的な利益率としては99.7%でほぼ100%の利益率です。

仮に総投資金額が100万円であれば、評価額200万円、利益100万円という、たった10年で資産が倍になる計算です。

日付をずらしてシミュレーション

昨今のインデックスの成績は異常?

2014年から2024年にかけて積立投資している人は驚異的な成績を残しているはずです。

おそらく、インデックス積立で十分でそれ以外の投資なんてしなくていい、と考えている人が多いのではないかと思います。

これは真理でしょうか?

たまたま、今の成績が良すぎるだけで、インデックスだけでは不十分なのでしょうか?

言い方を変えれば、自分で考えて、投資先を練る必要はあるのでしょうか?

これを調べるための一つの方法として、日付をずらしながらシミュレーションしたらどうなるかを検証してみることにしました。

日付をずらしながらのシミュレーションとは?

日付をずらしてシミュレーションとは何か?説明します。

2014/12/01~2024/11/27の10年間で積立シミュレーション(上記のシミュレーションです)では、利益率は99.7%でした。

これを日付を1営業日(取引が開いている日)ずらしてシミュレーションしてみます。

この場合(2014/11/26~2024/11/26のシミュレーション)の利益率は101.2%です。

このように日付をずらしてみると利益率が変わってきます。

例えば、2014/8/5~2024/8/5のシミュレーションであれば、77.7%の利益率となります。

たった3~4か月のずれではありますが、利益率は30%近くも下がることになります。

このような日付をずらしたシミュレーションを1938年~2024年の86年分使ってシミュレーションしてみます。

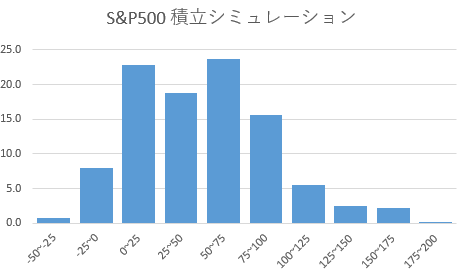

S&P500の積立シミュレーション、平均利益率は50%

上記の説明通り、シミュレーションしてみました。

シミュレーション回数は21829回!

プログラムの処理で1時間以上かかりました

この結果を皆さんと共有したいと思います。

先ず平均値ですが、10年積立の平均利益率は50.1%でした。

これだけでは何とも言い辛いですが、最新の10年積立で利益率100%なので、なんとなく、今はうまくいきすぎている可能性もありそうです。

もう少し、詳しく分析するために分布を調べてみようと思います。

2万回以上シミュレーションしていますが、何%の利益率の出現率が高いのかを評価していきます。

昨今の利益率はレアケース

分布を確認すると以下のようになりました。

平均値の50%付近も結構分布があるのですが、0~25%あたりの可能性も結構あるようです。

一方で、25~50%の出現率はあまりないようですので、やや極端な分布となっています。

直近のシミュレーション(2014/12/01~2024/11/27の積立)利益率は99.7%なので、分布の山の端っこにかろうじでかかっているところですね。

極端な例とまではいかないまでも、ややレアケースよりと見るべきであると考えられます。

統計的に考えると今後10年が同じような利益率を出せる可能性は決して高いとは言えないのではないでしょうか。

今後10年、インデックス投資だけでは厳しい?

大前提として未来は誰にもわかりません。

今後さらにインデックスが強くなる可能性もあります。が、今後10年はややきびしいという見方もちらほら見えます。

上記で私がシミュレーションした通り、直近10年(2014/12/01~2024/11/27の積立)のシミュレーション結果はややできすぎでした。

統計的にみても今後も同じ10年が訪れるかどうかは懐疑的です。

また、ブルームバーグも以下のような報道を流しています↓

S&P500は今後10年は年平均成長率は3%台になるという予想も出ています。

ここまで落ちるかどうかは個人的には疑問ですが、インデックスが厳しい時代は来てもおかしくないです。

我々個人投資家はどうするべきか

個人投資家が歩むべき道は何でしょうか。

これも大前提ですが、株は途中で売らない、やめない。であると考えます。

特に暴落時に売ってしまうのが一番もったいないので、利益率が思ったほど行かなかった場合も、寛容な心で続けていくことが肝心です。

【積立期間の見直し】

今後10年が厳しいのであれば、15~20年を目標とするのはどうでしょうか。

今後10年は種をまく期間と割り切って、その次の5~10年で果実を収穫するようにすれば、とても大きな利益を得られるかもしれません。

おそらく、10年まじめに積立すれば結構な金額を投資できると思うので、1~2年投資期間を延ばすだけでも結構違いますよ。

【個別株投資を始める】

基本はインデックス投資を継続し、サブの投資として、個別に株投資をするのはどうでしょうか。

個人投資家が個別株の投資をしても無駄じゃないかと思う人がいるかもしれませんが、決してそんなことはありません。

- 個別投資家には期日も説明責任もない

→期間を決めずに自由に投資できる - 1年先の未来は情報量でわかるかもしれないが、10年先は誰にもわからない

→長ければ長いほど、機関投資家と個別投資家の差は小さくなる - 真剣に個別株を考えると学びがたくさん

→社会情勢を読んだり、財務・会計知識がつく

決して確実に稼げるわけではありませんので、メイン投資はインデックス(こちらも確実ではないが、統計学上報われる確率は高い)投資をメインとし、

学びという意味でも、収益という意味でも、個別株投資をエッセンスとして入れるアイデアは良いと思います。

ちなみに、アマゾンの株価は2014年は約15ドルでしたが、10年で約200ドルまで成長しています。

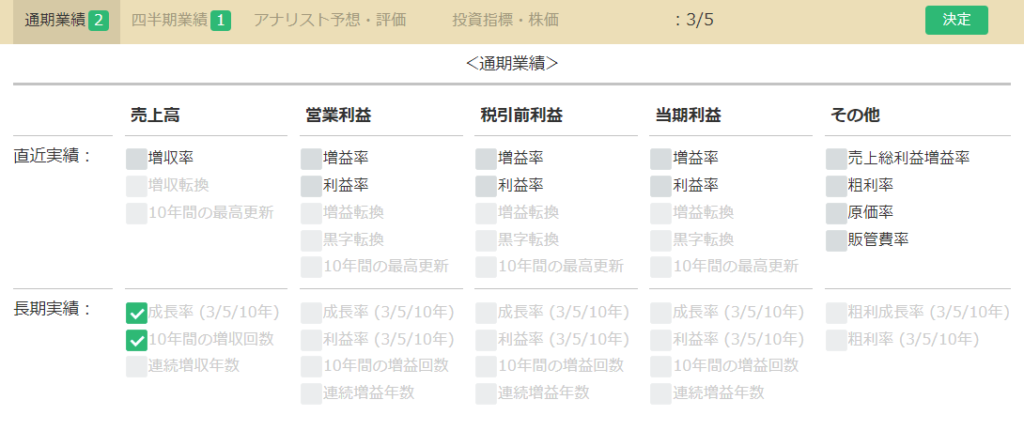

Pythonを使った米個別株・ETFに特化したサイトを作成しました。

- 米個別株2600株以上を毎日情報更新

- S&P500,ナスダック、ダウ、ラッセル3000に所属する銘柄で上場銘柄の時価総額97%をカバー

- 財務情報を分析し、PER,PBR,ROEなどの指標や健全性(流動比率、自己資本比率)、配当利回り(利回り率、増配率、連続増配年数等)の情報もカバー

- 上記の指標をランキングで表示

- フィルタリングで銘柄の絞り込みも可能

- ETF情報もあり、積立シミュレーションもできる

全て無料で使用できます。

良ければ使ってみてください。

また、個別株の情報収集として、投資系ユーチューバーとしても人気の元ウォール街の金融トレーダーダン高橋さんが作った投資専用SNSもおすすめです。

SNSサイトならではの実際に投資を行っている投資家(クリエイター)が 情報を発信し合えるコミュニティを提供しており クリエイターのフォロワー数やインタレスト、エンゲージなどから独自のバッジシステムを搭載し 投稿のレベルを担保することで投稿の質を高めています。

証券口座としてはマネックス証券もしくはウィブル証券がお勧めです。

- 個別株の細かなスクリーニングが可能

- 米国ETFの買付手数料が21銘柄無料

- ネット証券ランキング米国株部門ナンバー1

- 米国株手数料最大30,000円分キャッシュバックキャンペーン中

私も口座開設しているのですが、個別株のスクリーニングが他の証券口座よりも細かく設定できるので、思い通りにスクリーニングが可能です。

例えば、売上の増加している企業に投資したいと思っても、他の証券口座だとなかなか難しいのですが、マネックス証券だとそれも可能です。

また、海外の証券口座となりますが、ウィブル証券もお勧めです。

- 米国株手数料が業界最安値クラス(0.2%)、国内他社(0.45%)

- 米国株取扱銘柄は約7,000銘柄

- 約4,000銘柄の米国株銘柄に1株未満、エヌビディアが数百円から投資可能

- 米国株・日本株 24時間注文可能

- 三ヶ月間米国株手数料0円プログラム

- 米国株リアルタイム株価を無料提供

- 56種類のテクニカル指標と17種類のチャート

こちらはスマホでの検索がとても楽で見やすいです。

ちょっとした空き時間に情報取得や銘柄検索ができるので、口座を持っておくだけで、無料で情報取得が可能です。

ただで使える投資ツールとして持っておくと結構便利です。

仮想通貨を積立する

私も実際に月1万円積立しています。

ビットコインは何度もオワコンといわれながらも現在(2024年12月)最高値付近で絶好調です。

今後、米国では規制緩和が期待され、ますます盛り上がる可能性があります。

とはいえ、投機的な要素も強いので、メインはインデックス投資とし、少しリスクの踏み込んだ仮想通貨投資も組わせていくのがおすすめです。

コインチェックは自動積立機能があります。

昔、別の口座を使っていたのですが、そこは積立機能がなく、自分で買付しないといけない口座でした。

私の場合、ついつい面倒で買いそびれたり、感情で買ったり買わなかったりしました。

なので、きちんと投資したいなら積立機能がある証券口座をおすすめします。

最後までお読みくださりありがとうございました。